🎓 Apprenez à penser, coder et investir comme les pros

💡 Arrête de deviner. Commence à comprendre, tester et analyser ce que les marchés te racontent — même si tu n’as jamais codé de ta vie.

Alpha en Trading Quantitatif : Le Graal des Traders Quant ! 📈

Le trading de CFD, de contrats à terme, de turbos et d'options comporte un niveau élevé de risque et peut entraîner une perte rapide en capital. Il est important de noter que 72 % des investisseurs particuliers subissent des pertes lorsqu'ils négocient des CFD avec IG, et 77 % avec XTB. Avant de procéder, vous devez vous assurer de comprendre en profondeur le fonctionnement de ces instruments et les risques associés.

Veuillez noter que le contenu et les informations fournis sur ce site ne doivent pas être interprétés comme une incitation à investir dans ces actifs. De plus, tous les contenus médiatiques, y compris le texte, l'audio, la vidéo et les images, ne doivent pas être considérés comme des conseils en investissement au sens de l'article L 321-1, paragraphe 5 du Code monétaire et financier, ni comme une recherche en investissement, une analyse financière ou toute forme de recommandation générale concernant les transactions sur instruments financiers au sens de l'article L 321-2, paragraphe 4 du même code.

Par ailleurs, le site raphaxelo.fr participe aux programmes partenaires de XTB et IG, des programmes d'affiliation permettant aux sites web de recevoir une rémunération par le biais de liens vers les sites respectifs des courtiers en question.

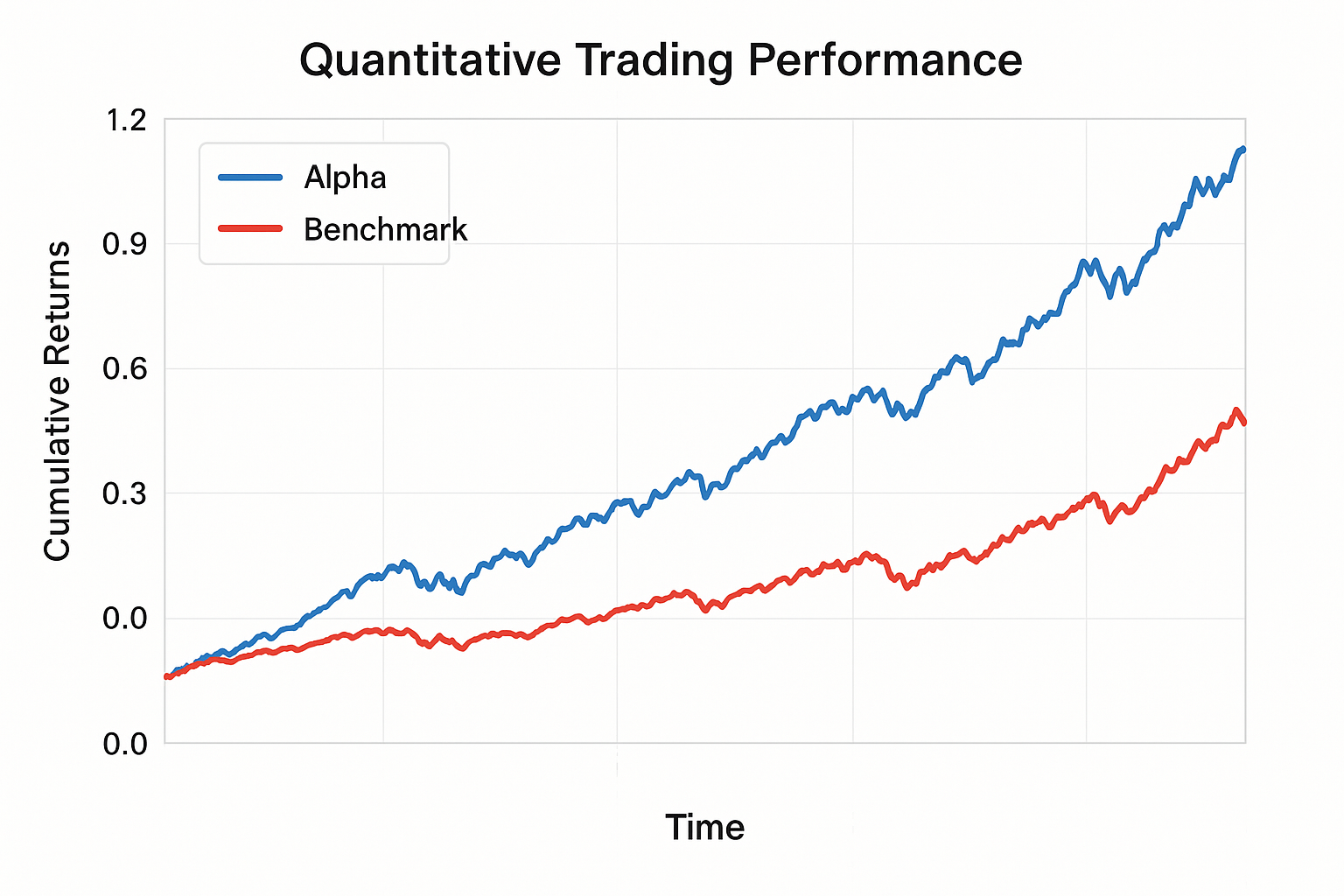

L’Alpha est l’indicateur ultime pour tout trader quantitatif ou gestionnaire de portefeuille cherchant à se démarquer.

Bien plus qu’un simple chiffre, il incarne la capacité à surpasser le marché grâce à une stratégie intelligente, indépendamment des fluctuations générales.

C’est le “Saint Graal” de la finance quantitative, révélant si vos performances découlent d’un véritable talent ou d’une simple exposition au marché. Dans cet article détaillé, nous explorons les facettes de l’Alpha : sa définition, son calcul, son interprétation, ses stratégies de génération, ses limites et ses applications pratiques, pour vous équiper d’une compréhension approfondie et actionable.

🎯 Qu’est-ce que l’Alpha ? Une Exploration Approfondie

L’Alpha (noté α) mesure le rendement excédentaire d’un portefeuille par rapport à un indice de référence (comme le S&P 500), ajusté pour le risque pris. Il répond à une question essentielle : “Votre stratégie a-t-elle généré une valeur ajoutée au-delà de ce que le marché aurait naturellement offert ?” Contrairement aux rendements bruts, qui peuvent être gonflés par un marché haussier, l’Alpha isole la performance attribuable à vos décisions stratégiques, en neutralisant l’effet du risque systématique.

!

Voici les caractéristiques fondamentales de l’Alpha :

Surperformance pure : Un Alpha positif (α > 0) signifie que vous avez battu le marché après ajustement pour le risque. Un Alpha négatif indique une sous-performance, et un Alpha proche de zéro reflète une performance alignée sur le marché.

Ajustement au risque : Basé sur des modèles comme le CAPM, l’Alpha prend en compte la volatilité (via le Beta) pour éviter de récompenser des stratégies trop risquées.

Indépendance du marché : Contrairement au Beta, qui mesure la sensibilité au marché, l’Alpha évalue votre “edge” unique, qu’il s’agisse d’une analyse astucieuse, d’algorithmes prédictifs ou d’exploitation d’inefficiences.

Exprimé en pourcentage annualisé : Un Alpha de 2% indique une surperformance de 2% par an par rapport aux attentes ajustées au risque. Dans les marchés modernes, un Alpha positif consistant est rare et extrêmement précieux.

En trading quantitatif, l’Alpha est la preuve tangible d’un avantage compétitif, reflétant votre capacité à exploiter des opportunités que le marché n’a pas encore intégrées.

💡 Exemple Concret pour Démystifier l’Alpha

Imaginez que votre portefeuille affiche un rendement de 15% sur un an, tandis que le S&P 500 atteint 10%. À première vue, vous semblez avoir surpassé le marché de 5%. Mais si votre portefeuille est 1,5 fois plus volatil que le marché (Beta = 1,5), une partie de ce rendement provient du risque accru, et non d’une stratégie supérieure.

L’Alpha, en isolant cet effet, pourrait révéler que votre surperformance réelle est de 1% seulement, ou même négative si le risque est mal géré. Cet exemple montre pourquoi l’Alpha est essentiel pour évaluer objectivement ses compétences.

🔬 Comment Calculer l’Alpha : La Formule de Jensen Expliquée

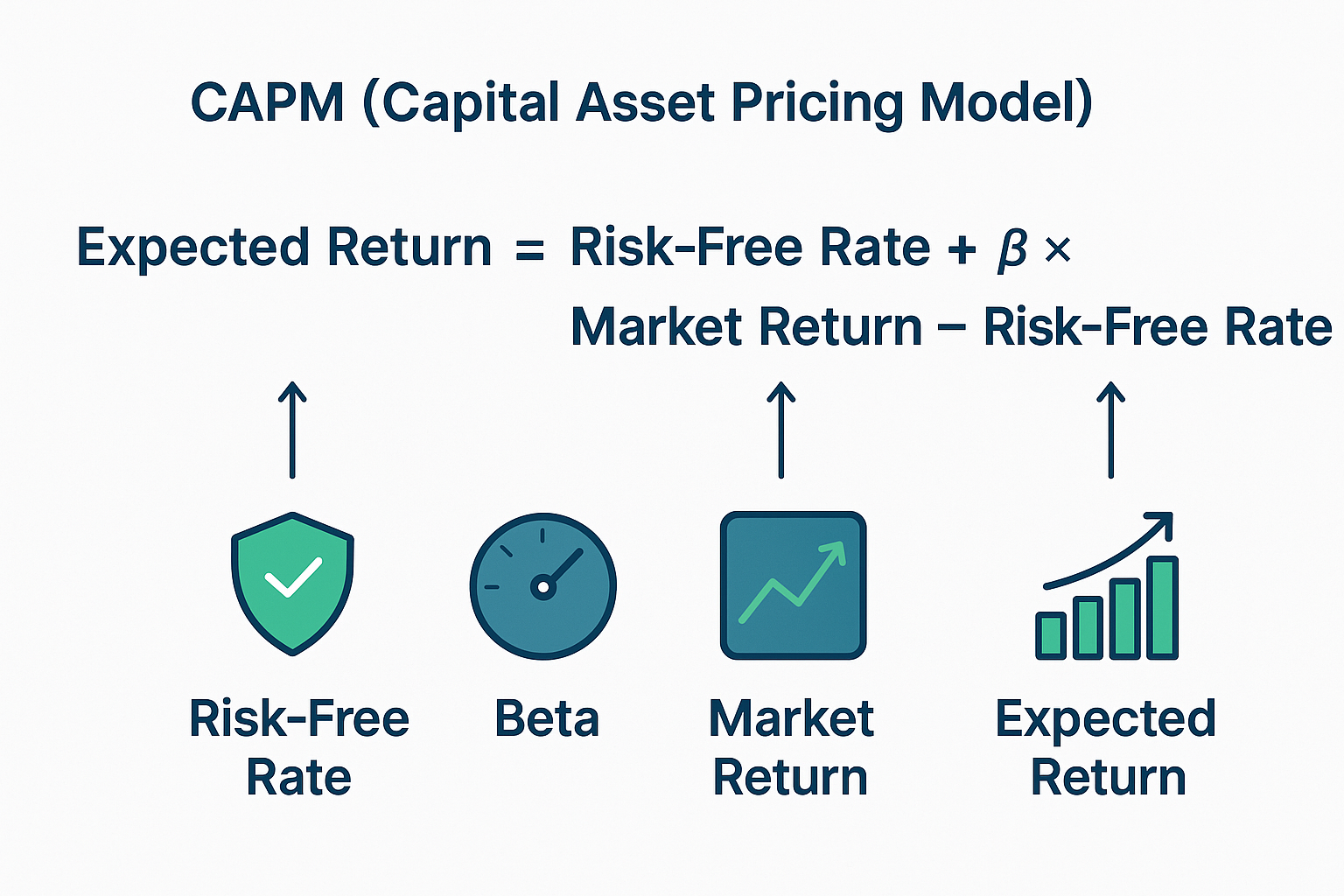

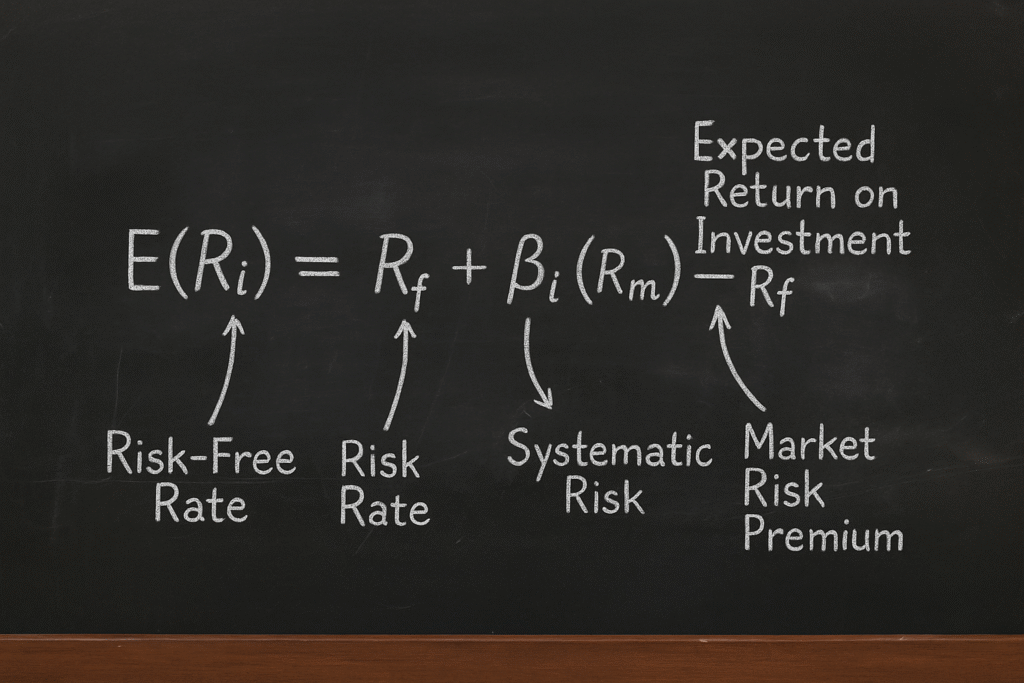

L’Alpha le plus couramment utilisé est celui de Michael Jensen, basé sur le Capital Asset Pricing Model (CAPM). Cette approche compare le rendement réel d’un portefeuille à son rendement attendu, en fonction du risque systématique mesuré par le Beta. La formule est :

La formule de Jensen sur base du CAPM est :α=Rp−[Rf+β×(Rm−Rf)]α=Rp−[Rf+β×(Rm−Rf)]

où RpRp est le rendement réel du portefeuille, RfRf le taux sans risque, ββ la sensibilité au marché, et RmRm le rendement de l’indice de référence.

Pour un calcul précis, le Beta est estimé via une régression linéaire sur des données historiques (journalières ou mensuelles), en comparant les rendements du portefeuille à ceux du marché. Des modèles plus avancés, comme Fama-French ou Carhart, intègrent des facteurs supplémentaires (taille, valeur, momentum) pour affiner l’Alpha, mais le principe reste le même : isoler la surperformance attribuable à la stratégie.

📊 Exemple Pratique de Calcul

Prenons un portefeuille avec :

Rendement (Rp) : 18%.

Taux sans risque (Rf) : 4%.

Beta (β) : 1,3.

Rendement du S&P 500 (Rm) : 12%.

Calcul :

Prime de risque du marché : Rm − Rf = 12% − 4% = 8%.

Rendement attendu : Rf + β × (Rm − Rf) = 4% + 1,3 × 8% = 4% + 10,4% = 14,4%.

Alpha : Rp − rendement attendu = 18% − 14,4% = 3,6%.

Résultat : Un Alpha de 3,6% indique une surperformance significative, attribuable à la stratégie plutôt qu’au marché. Si le Beta était plus élevé (ex. : 1,8), l’Alpha pourrait devenir négatif, révélant une dépendance excessive au risque.

📈 Interprétation de l’Alpha : Positif, Négatif ou Neutre ?

✅ Alpha Positif (α > 0) :

❌ Alpha Négatif (α < 0) :

⚖️ Alpha Neutre (α ≈ 0) :

🎯 Alpha vs Beta : Une Distinction Cruciale

| Critère | Alpha (α) | Beta (β) |

|---|---|---|

| Mesure | Talent et surperformance unique | Exposition au risque de marché |

| Valeur ajoutée | Rendement excédentaire après risque | Volatilité relative au benchmark |

| Indépendance | Indépendant du marché | Lié aux mouvements du marché |

| Objectif | Maximiser pour un avantage compétitif | Gérer selon le profil de risque |

🚀 Stratégies pour Générer de l’Alpha : Une Plongée dans le Quant

En trading quantitatif, l’Alpha est généré par des algorithmes exploitant des données massives pour identifier des inefficiences de marché.

Voici quatre stratégies clés, avec leurs mécanismes et limites :

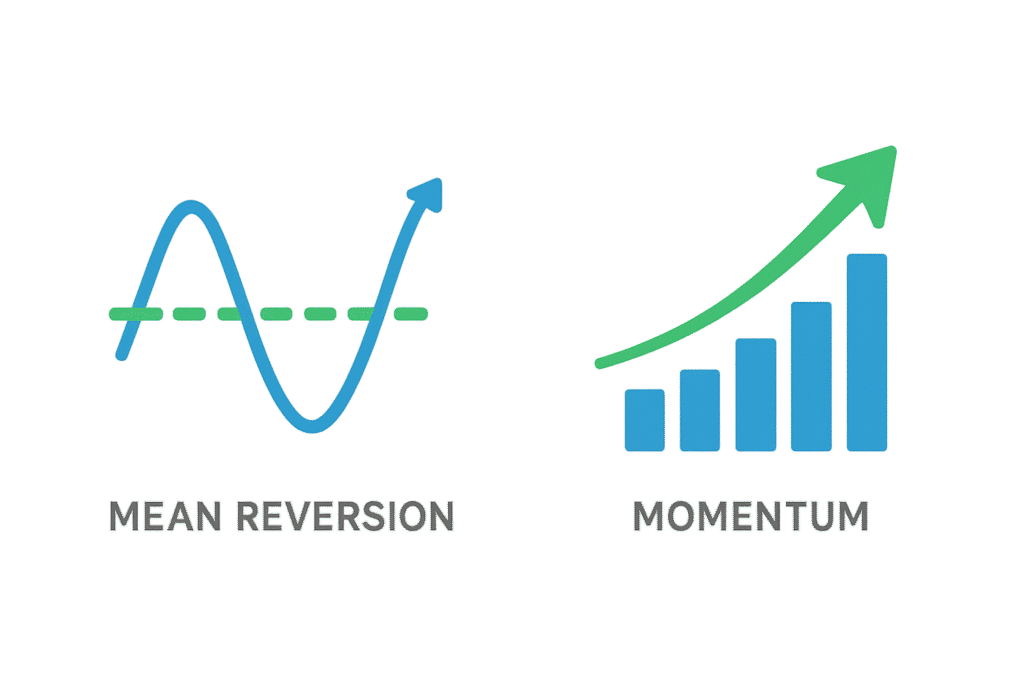

Mean Reversion (Retour à la Moyenne) : Concept : Les prix dévient temporairement de leur valeur fondamentale et reviennent vers leur moyenne. Les traders achètent les actifs sous-évalués et vendent les surévalués. Potentiel : 2–5% d’Alpha annuel via trades pairs (long/short). Risques : Tendances persistantes ou chocs macroéconomiques qui prolongent les écarts. Exemple : Parier sur la convergence de prix entre deux actions corrélées comme Coca-Cola et Pepsi.

Momentum Trading : Concept : Exploiter la persistance des tendances en achetant les actifs en hausse et en vendant ceux en baisse. Potentiel : 3–8% d’Alpha annuel, amplifié par des prédictions basées sur l’IA. Risques : Retournements soudains lors de changements de sentiment (ex. : krachs boursiers).

Arbitrage Statistique : Exploiter de petites divergences de prix entre actifs corrélés via trading pairs.

Modèles Factoriels Avancés : Ajouter des facteurs taille, valeur, momentum (Fama–French, Carhart) pour affiner le calcul d’Alpha.

⚠️ Limites et Pièges de l’Alpha : Une Analyse Rigoureuse

- Survivorship Bias : Les analyses historiques ignorent souvent les actifs ou stratégies disparus, faussant l’Alpha moyen.

- Chance vs Talent : Un Alpha élevé sur une courte période peut être dû à la chance ; testez sa robustesse sur plusieurs cycles de marché.

- Coûts de Transaction : Les frais (commissions, slippage) réduisent l’Alpha net, particulièrement en trading fréquent.

- Régimes de Marché : Une stratégie performante dans un contexte (ex. : faible volatilité) peut échouer dans un autre (ex. : crise inflationniste).

- Surajustement (Overfitting) : Un Alpha élevé en backtest peut refléter un modèle trop adapté aux données passées, inefficace en conditions réelles.

🎓 Applications Pratiques de l’Alpha

Traders Particuliers : Utilisez l’Alpha pour évaluer vos stratégies, sélectionner des fonds actifs ou optimiser des algorithmes sur des plateformes comme QuantConnect.

Professionnels : Intégrez l’Alpha dans les rapports de performance, les structures de bonus ou l’allocation dynamique de capital.

🏁 Conclusion : L’Alpha, Clé de la Maîtrise des Marchés

L’Alpha n’est pas qu’un indicateur ; c’est la mesure de votre capacité à créer de la valeur dans un environnement compétitif. En comprenant ses nuances et en l’appliquant rigoureusement, vous pouvez évaluer vos performances, identifier des stratégies gagnantes, optimiser vos allocations et gérer les risques avec sophistication.

Un Alpha positif et durable est rare, marquant la différence entre les traders quantitatifs d’élite et les suiveurs de tendance.

Mes dernières newsletter

Abonnez vous ! 👉ICI

📊 Prêt à Exploiter l’Alpha ?

CTA 1 : Abonnez-vous à la Newsletter !

Inscrivez-vous à ma newsletter pour recevoir un code exclusif qui vous permettra de recréer, selon la période choisie, les actions du S&P 500 avec les meilleurs Alphas. C’est l’outil parfait pour appliquer ces concepts en temps réel ! [Inscrivez-vous ici]

CTA 2 : Précommandez le Livre ! Approfondissez vos connaissances avec mon livre à venir, “Optimisation de Portefeuille avec Python : De la Théorie de Markowitz à la Pratique Quantitative”.

Précommandez dès maintenant pour bénéficier d’un prix de lancement exclusif et accéder à des techniques avancées de génération d’Alpha. [Précommandez ici]

Restez connecté pour plus d’analyses sur la finance quantitative et les secrets du trading algorithmique ! 🚀

Maîtrisez l’Optimisation de Portefeuille avec Python

De la Théorie Moderne de Markowitz aux Stratégies Quantitatives Avancées

Par Raphaxelo

Rejoignez les pionniers et découvrez en exclusivité ce guide incontournable pour optimiser vos portefeuilles avec Python ! Apprenez à créer des portefeuilles rentables, des bases de Markowitz aux approches modernes comme la parité des risques. Ce livre inclut des codes Python prêts à l’emploi et des exemples concrets sur 12 actifs réels (Apple, Bitcoin, et plus encore).

Aucune obligation d'achat : Juste de l'information

Important : Le livre est en phase finale de rédaction. Les détails sur le prix et la couverture seront révélés sous peu.

Inscrivez-vous pour des mises à jour exclusives

2025 Raphaxelo. Tous droits réservés.

Disclaimer

Les informations fournies sur ce blog sont purement indicatives et ne constituent en aucun cas des conseils d'achat ni des recommandations selon les normes de l'AMF.

L'auteur décline toute responsabilité quant aux pertes éventuelles encourues par le lecteur et se dégage de toute responsabilité quant aux conséquences éventuelles découlant de l'utilisation du blog.

De plus, les informations pourraient ne pas être à jour, et par conséquent, aucune garantie n'est fournie. Il incombe à chaque individu de vérifier les données de manière indépendante.